Beim Blick in Paris Hiltons Schuhschrank wirst du so viele Bauklötze staunen, wie zur Errichtung der Chinesischen Mauer notwendig waren. Pumps, High Heels oder Beachsandalen. Von allem hat sie etwas in den Regalen, mehrfach. Ein wenig fühle ich mich wie Paris beim Blick in mein Depot. Was bei ihr die Schuhe sind, heißt bei mir Aktien, ETFs, P2P Kredite und ist in verschiedenen Varianten erhältlich. Manchmal wird es mir ein wenig schwindelig wenn ich an alles denke. Zum Glück kann ich meinen Tick und den Deckmantel der „Diversifikation“ verstecken. Nur zwei Unterschiede gibt es. Von mir gibt es kein Sextape im Internet und Paris ist auch deutlich wohlhabender. Ob das so bleibt? Muss nicht sein, und dabei meine ich nicht das Sextape (schmunzel).

Doch lass uns beider einen Blick in mein Depot werfen. Nachdem mehrere Leser schon danach gefragt haben, entblöße ich mich etwas auf eine andere Art.

Die Grundstrategie zur finanziellen Freiheit

Wissen, Erfahrung und Sicherheit – das sind die wichtigen Bausteine für mich im Bereich des Investierens und dem passiven Einkommen zur finanziellen Freiheit.

Wissen

Schon mit dem Lesen dieses Beitrages interessierst du dich für das Thema. Das ist wichtig, und deshalb schreibe ich ein wenig mehr Text um die Zahlen. Du sollst schließlich auch etwas lernen, und wenn es meine Erfahrungen sind, wie es nicht geht. Investiere mindestens 1 bis 2 Prozent deines Geldes in Wissen! Somit sollten 10 bis 20 Euro auf jede investierten 1000 Euro in Wissen fließen. Es klingt altbacken, dennoch empfehle ich dir klassische Literatur. Bücher zum Thema Investieren. Für mich haben diese Bücher keine 250 Euro gekostet, das Wissen daraus hat mir hingegen mehrere tausend eingebracht.

- Money: Die 7 einfachen Schritte zur finanziellen Freiheit*

- Denke nach und werde reich: Die 13 Gesetze des Erfolgs*

- Was die Reichen ihren Kindern über Geld beibringen*

- Der reichste Mann von Babylon: Erfolgsgeheimnisse der Antike – Der erste Schritt in die finanzielle Freiheit*

Zu deinen Investitionen sollte somit auch qualitatives Wissen gehören. Nicht nur einmal am Anfang deines Tradings, sondern regelmäßig. Ich kaufe mir alle 2-3 Monate ein Buch zum Thema. Bereut habe ich es bis jetzt nie.

Erfahrung

Es ist schlecht zum Theoretiker zu werden. Es soll Leute geben, die sehr viele Bücher gelesen haben, und viel mehr wissen als wir beide zusammen. Dennoch haben sie nicht einen einzigen Euro investiert. Eine erfolglose Kombination. Ich probiere sehr gern alles aus. Ich möchte ja drüber reden können und eigene Erfahrungen sammeln. Einfach tun und weiter lernen. So solltest du auch an die Sache heran gehen. Meine Reaktionen und Gefühle bei Kursgewinnen und Geldverlusten sind Erfahrungen, die jeder selbst machen muss. Oft in Büchern beschrieben, ist es hier das wahre Leben und die Anwendung, die dich formen.

Sicherheit

Dir sollte bewusst sein, dass alles was in Wertpapiere an hart verdientem Geld investiert wird, morgen schon gar nichts mehr wert sein kann. Die Wahrscheinlichkeit eines Totalverlustes ist gering, doch vergessen viele Junginvestoren diese Tatsache schnell nach den ersten Gewinnmitnahmen. Euphorie ist wie Alkohol, zu viel davon macht alles kaputt. In dieser Euphorie vergessen viele Investoren das Risiko. Deshalb ist es auch wichtig sich mit dem Thema Risikomanagement zu beschäftigen. Hierzu kann ich unbedingt dieses Buch empfehlen: Risiko- und Money-Management – simplified: Wie Sie Ihre Tradingsergebnisse Dauerhaft und Nachhaltig verbessern*. Es hat mir geholfen in den Anfangszeiten dafür zu sorgen, dass ich immer Geld zu hatte, auch bei mehreren Verlusten hintereinander. Ist das Thema Investieren in Wertpapieren an der Börse für dich noch neu, dann ackere das Buch durch.

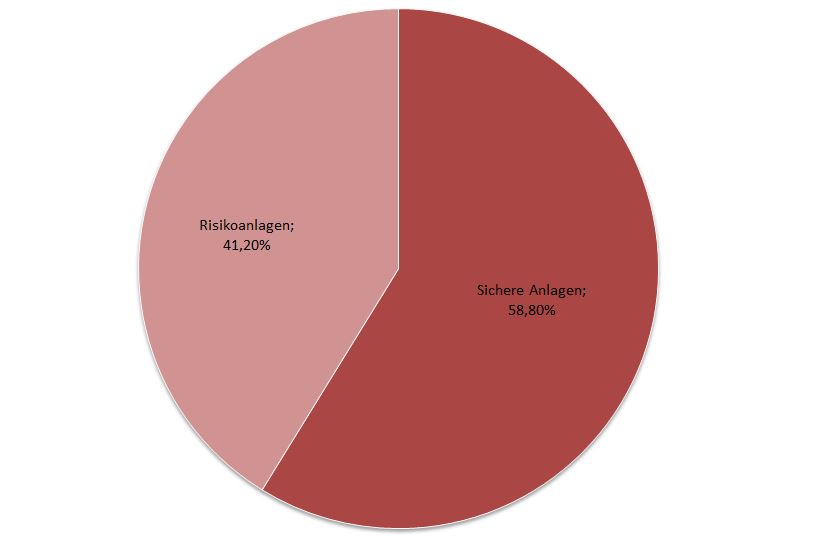

Risiko vs. Sicher

Zu meiner Risikobegrenzung gehört die Regel: “Investiere niemals mehr als 50 Prozent in risikoreiche Anlagen.“. Egal was ich für Kunststücke an der Börse versuche, ich habe immer mindestens genau das gleiche Kapital noch mal in sicherer Form im Tresor. Diese Regel hat für mich 2 lebenswichtige Hintergründe:

- Im Falle eines weltweiten Börsencrashes möchte ich sicher über die Runden kommen. Es darf auf keinen Fall passieren, dass ich in Geldnot komme und beispielsweise Aktien deswegen im Minus verkaufen muss.

- Sollten die Börsen in den Keller gehen, also so richtig, dann brauche ich Kapital um antizyklisch einsteigen zu können. Ich fühle mich ungut nur daran zu denken, dass meine Wunschaktien im Schlussverkauf billig sind und ich kein Geld dafür habe.

Derzeitig ist die Verteilung wie folg (Stand 01.11.2016):

Ein Börsencrash würde einiges an Kapital vernichten, dennoch bleibt genug. Meine Langfristige Sicht geht in Richtung „Buy and Hold“. Wertpapiere möchte ich nicht in schlechten Börsenzeiten verkaufen. Wir haben über die letzten Jahrzehnte gelernt, dass nach jedem weltweiten Zusammenbruch der Aufschwung kommt. Mit der Zeit werden alle bis dahin gekannten Höchststände wieder getoppt.

Die sicheren Anlagen bestehen noch aus früheren Zeiten. Damals war ich noch nicht an der Börse aktiv, habe dennoch schon gespart. Deshalb findest du hier bei mir Anlagen wie:

- Tagesgeld >> Empfehlung auch in niedrigen Zinszeiten MoneYou*

- Eine steinalte Lebensversicherung mit Garantiezins von 3,25 Prozent und soweit ich weiß sogar steuerfrei bei der Auszahlung

- Rendite orientiertes Festgeld mit aktuell 2,6 Prozent Verzinsung >> Damals bei Abschluss war der Zinssatz eher „normal“, jetzt schon purer Luxus

- Girokonto und Verrechnungskonto

Hierbei handelt es sich in jedem Fall um sichere Anlagen mit keinerlei Wertverlustrisiko. Ein wenig benötige ich diese Sicherheiten, damit ich ruhiger schlafen kann.

Die Risikoanlagen

Mit einem Sicherheitspuffer von 58,8 Prozent kann ich mich im unsicheren Bereich richtig austoben und alles Mögliche selbst probieren. Natürlich spiele ich nicht Roulette und kaufe wahllos ein. Was Paris mit ihren Schuhen macht, versuche ich zu vermeiden. Keine Spontankäufe. Ich gehe bei der Wertpapierauswahl nach einem recht einfachen Workflow vor, den ich in einen späteren eigenständigen Beitrag vorstellen werde. Aktuell besteht der Kuchen zu drei Vierteln aus reinen Aktien. Und der Rest teilt sich in ETFs, P2P Kredite und in einen Aktiensparplan auf. In Übersicht sieht es wie folgt aus:

Der hohe Aktienanteil (75,2%) resultiert zum Teil aus meiner früheren Sturm und Drang Zeit. Das Motto hieß damals „Ich kaufe nur Aktien, wo ich denke, dass ich schnell reich werde“. Ich hatte zu 100 Prozent auf Wachstumspferd gesetzt. Einige Bücher und Erfahrungen weiter, habe ich mich vom Wachstumsdenken verabschiedet. Die bessere Ausrichtung für mich ist die Buy and Hold Strategie (Aktien kaufen und für immer behalten) mit dem Schwerpunkt auf Dividendenausschüttungen. Es soll auf die Dauer ein passives Einkommen entstehen, welches aus Dividendenzahlung kommt.

Der Weg dorthin ist länger und härter, dafür umso lohnender. Ich schaffe es mittlerweile sicher 100 Euro monatlich daraus zu schöpfen. Das klingt nicht viel und viele werden schmunzeln. Doch weiß ich, dass diese 100 Euro bis zu meiner Rente 36.000 Euro machen. Für diesen Betrag muss ich nichts mehr tun. Dieses Kleinvieh macht über die Zeit so richtig Mist.

Ein größeres Stück vom Kuchen sind die ETFs (18,6%). Seit Anfang 2015 spare ich monatlich einen festgelegten Betrag in ETFs. Hierbei wurde ich vom Buch Souverän investieren in Indexfonds* inspiriert. Ich habe meine eigene Strategie gefunden und werde sie so lange ich kann fortsetzen. Alle aktiv besparten ETFs sind ausschüttend. Hier fließt regelmäßig Geld zurück, welches direkt wieder investiert wird.

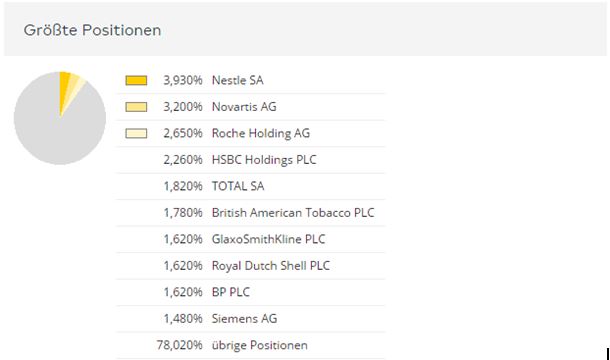

Mit dem Kauf eines ETFs investiere ich in viele, teilweise hunderte, Aktientitel. Beim Kauf des ISHARES STOXX EUROPE LARGE 200 erhalte ich Anteile an unter anderem folgende Unternehmen:

Das fasziniert mich und mein Ziel ist es über die Zeit ein ausgeglichenes Verhältnis zu den Investitionen direkt in Aktien zu schaffen. 50 Prozent ETFs und 50 Prozent Aktien.

Die 2 kleineren Anteile bilden P2P Kredite und der Aktien Sparplan.

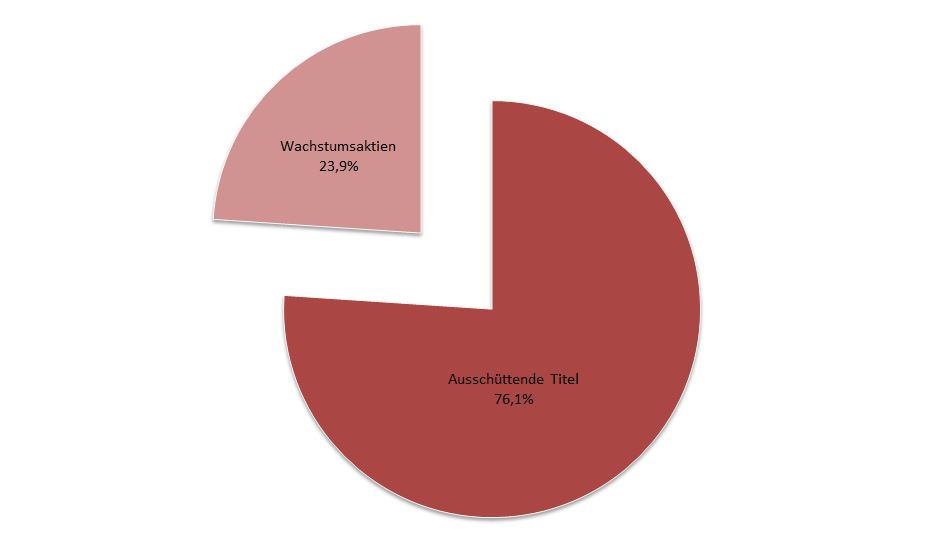

Um ein regelmäßiges gutes Einkommen zu generieren versuche ich den Anteil der ausschüttenden Titel bzw. Anlagen hoch zu halten. Zu Beginn bestand mein Depot aus nahezu 100 Prozent Wachstumstiteln, kein passiver Geldfluss. Derzeitig gestaltet sich die Verteilung wie folgt:

Drei Viertel meiner Risikoinvestments zahlen mir regelmäßig Geld zurück. Eine gute Übersicht dazu findest du in meinen Artikeln unter:

- Passives Einkommen: Meine Zusammenfassung 1. Halbjahr 2016

- Passives Einkommen: Meine Zusammenfassung 3. Quartal 2016

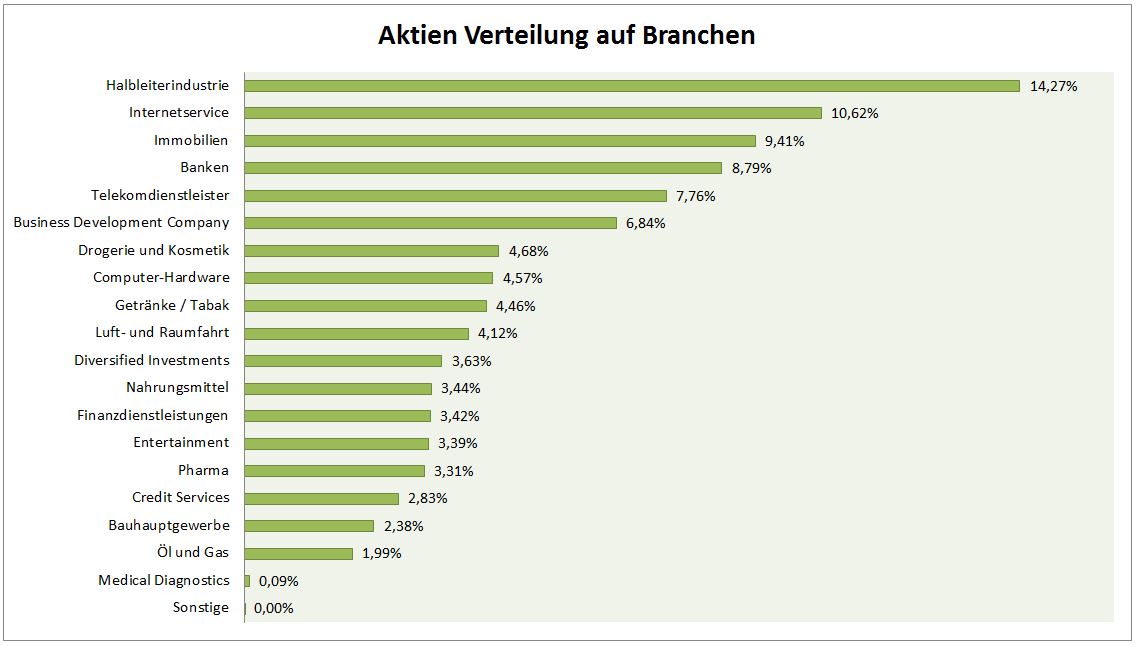

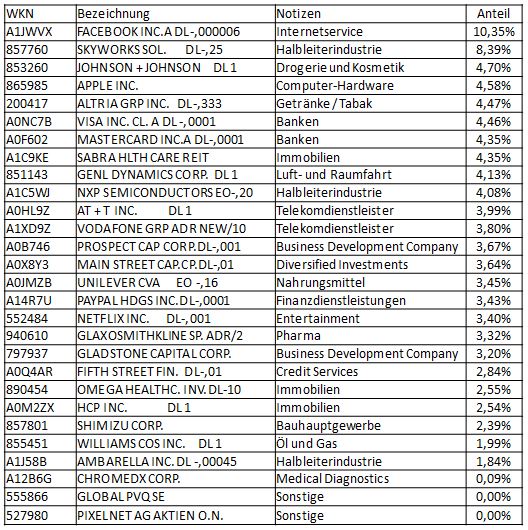

Die Aktientitel

Hierbei fühle ich mich ein wenig wie bei einem All you can eat Buffet. Eine sehr gute Auswahl von allem was es so gibt. Kleinere Probierportionen, dennoch ein sehr reichhaltiges Angebot. Die Aufteilung in die Branchen sieht wie folgt aus:

Aus dem anfänglichen unkoordinierten Chaos ist mit der Zeit doch eine gute Diversifikation über die Branchen geworden. Natürlich ist noch viel Platz für Optimierungen. Wenn ich an die Anfangszeiten denke, kann ich für mich stolz sein über mein Aktien Buffet.

Die einzelnen Titel sind folgende:

Der absolute Gewinner ist Facebook. Da habe ich einige gekauft vor ein paar Jahren. Später noch ein wenig nachgekauft. Stand heute liegt dieser Wert bei einer Kursentwicklung von knapp 220 Prozent. Auch die Titel auf den folgenden Plätzen haben sich prächtig entwickelt. Das Depot steht insgesamt gesehen mit 14,45 Prozent im Plus. Wobei ich über die Zeit schon einige größere Gewinne (Tesla, Amazon, …) realisiert habe und diese nicht mehr in die 14,45 Prozent einfließen. Dazu kommen noch die Dividende von bereits 1.084,34 € dieses Jahr. Ich bin sehr zufrieden.

Ich bin kein Finanzexperte oder Börsenguru. Ich habe mich über die letzten 3 Jahre an ein paar einfache Regeln gehalten. Zusätzlich habe ich mein Schema gefunden nach dem ich die Aktien auswähle, und ich investiere regelmäßig. Ich möchte dir damit schreiben, dass wenn ich es schaffe mit den Investitionen guten Gewinn zu machen, dann kannst du es auch. Weiterbilden, Sparen und Investieren. Solltest du noch gar nicht in diese Anlageformen investieren, dann rate ich dir dich zu belesen und loszulegen. Und wenn es in ETFs ist. Damit komme ich zum nächsten wichtigen Teil meiner Investitionen.

Meine ETFs

Ein Exchange Trades Fund, so die Langform, ist aus meiner Sicht eine tolle Einstiegsmöglichkeit ins Investieren. Mit dem Kauf eines ETFs kannst du die ganze Welt abdecken. Angenommen du investierst in den MSCI World, dann kaufst du auf einem Schlag Anteile von über 1600 weltweiten Unternehmen. Somit partizipierst du von der weltweiten Entwicklung. Natürlich ist es auch möglich über die ETFs in verschiedene Länder (Europa, USA, Asien) oder verschiedene Branchen (Immobilien) zu investieren.

Eine wichtige Entscheidung, die du hierbei treffen solltest, ist ob du thesaurierende oder ausschüttende ETFs ins Depot nimmst.

- Thesaurierend: Die Gewinne werden direkt wieder in den ETF investiert.

- Ausschüttend: Die Gewinne gehen zu dir aufs Konto und du kannst entscheiden was du mit dem Geld machst.

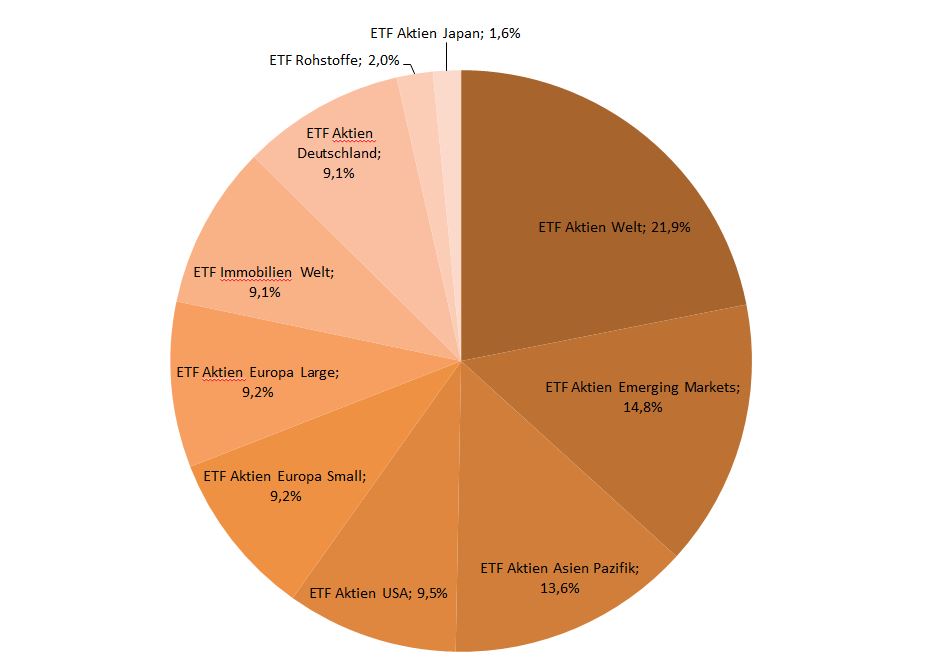

Ich bevorzuge definitiv die ausschüttenden ETFs. Die regelmäßigen Rückflüsse zu sehen, motiviert mich sehr. Anlehnend an das Buch Souverän investieren in ETFs* habe ich mir ein kleines ETF Portfolio aufgebaut, welches monatlich weiter bespart wird. Die 18,6% im Wertpapierportfolio unterteilen sich wie folgt auf:

Die 2 kleinen Titel (Rohstoffe, Aktien Japan) werden demnächst verkauft. Das sind thesaurierende ETFs. Sie passen nicht mehr zu meiner Strategie mit dem regelmäßigen Ausschüttungen. Obwohl die ETFs noch ein kleiner Teil des gesamten Depots sind, haben sie schon 168,71 Euro dieses Jahr ausgeschüttet. Tendenz steigend. Die genauen Titel in Übersicht:

Einsteigern ins Wertpapiergeschäft empfehle ich mit ETFs anzufangen. Besonders zum Testen als Sparplan ist es eine klasse Alternative zu schlecht verzinsten Konten oder Versicherungen. Nachdem dann einige Erfahrungen gesammelt wurden, kann es dann auch mal die eine oder andere Aktie sein. Diese zu kaufen ist gar nicht schwer heutzutage. Mit dem …

Aktiensparplan

Er bietet die hervorragende Möglichkeit für dich einen oder mehrere Aktientitel zu besparen. Dabei lernst du auch wie Aktien „reagieren“ und was mit deinem Geld passieren kann. Positiv und negativ gesehen. Angenommen du möchtest in Coca Cola investieren. Dabei willst du vorsichtig vorgehen und hast auch maximal 50 Euro im Monat übrig. Dann kannst du einen Aktiensparplan einrichten. Monatlich werden dann automatisch Coca Cola Aktien gekauft. Genau für 50 Euro. Und je nach Kurs am Kauftag bekommst du die jeweiligen Anteile. Ist der Kurs hoch werden nicht so viele Anteile gekauft. Beim billigen Kurs gibt’s dafür umso mehr. Somit wird immer ganz gut eingekauft.

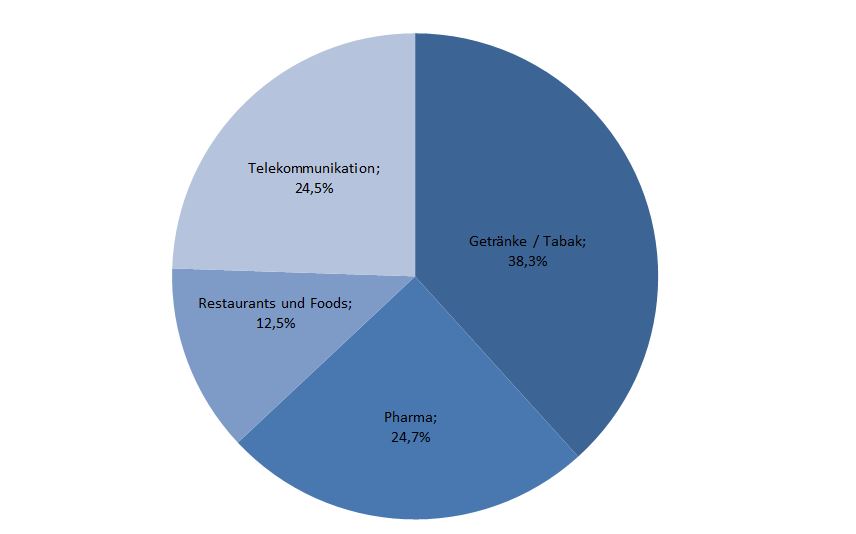

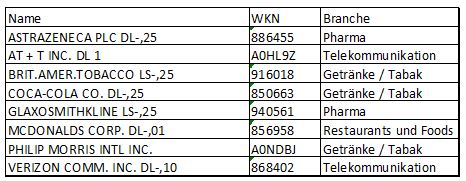

Ich habe mich für 8 Aktientitel entschieden, die monatlich mit 25 Euro bespart werden. Dabei lag mein Augenmerk darauf, dass ich Titel wähle mit hohen Dividenden, und gleichzeitig große und bekannte „Klassiker“. Weiterhin bin ich hier sehr auf den Sektor Mensch unterwegs (Nahrung, Tabak, Pharma und Restaurants).

Hier sieht die Aufteilung der 3,8 Prozent aus dem Deopt wie folgt aus:

Die genauen Titel dazu:

Nun fehlt nur noch ein Bestandteil im Portfolio

Die P2P Kredite

Hier möchte ich mich ganz kurz fassen. Vor ca. 2 Jahren habe ich mich entschlossen auch das Investieren über AuxMoney zu testen. Insgesamt habe ich 1050 Euro investiert und liege aktuell bei 11,58 Prozent jährliche Rendite bzw. Zinszahlungen. Ich denke alle weiteren wichtigen Sachen habe ich in folgenden Beiträgen verfast:

- Geld verdienen mit AuxMoney – Erfahrungsbericht (10. Mai 2015)

- Meine Auxmoney Erfahrungen nach einem Jahr (17. Oktober 2015)

- Meine AuxMoney Erfahrungen nach 1,5 Jahren und 8 Tipps dazu (24. Mai 2016)

- 2 Jahre Erfahrungen mit AuxMoney – Zwischen Reichtum und Inkasso (19.10.2016)

Zusammenfassung & Download

Es gibt weitaus einfachere Möglichkeiten sein Geld zu investieren, wie mein Depot. Möglicherweise ist Paris Hiltons Schuhschrank doch aufgeräumter. Solltest du ein wenig die Übersicht verloren haben, dann habe ich etwas für dich vorbereitet.

Kostenloser Download: Das komplette Portfolio in einer übersichtlichen Darstellung, Linktipps und Lese Tipps

> KLICKE HIER <

Ich hoffe die Übersicht hat dir gefallen und du konntest Inspirationen oder Wissen für dich mitnehmen. Solltest du Fragen haben, dann gern in den Kommentar damit.

Vielen Dank und viel Erfolg wünscht

Christian

Wichtig: Bei den genannten Titeln handelt es sich um Wertpapiere, welche ich besitze. Das nennen dieser Wertpapiere stellt keine Kaufempfehlung dar. Solltest du aufgrund meines Artikels, und der im Beitrag genannten Aktien, ETFs, … handeln, dann geschieht das auf eigene Gefahr. Diese können bis zum totalen Verlust gehen. Ich empfehle dir dich noch mehr (Internet, Printmedien, …) zu informieren bevor du aktive eigene Anlageentscheidungen triffst.

Ich nutze Exporo schon lange >> Immobilien-Projekte mit kleinem Geld finanzieren und gleichzeitig etwas von Wertsteigerungen und regelmäßigen Mieten abbekommen - genau mein Ding. Exporo ist Europas Marktführer im Bereich digitale Immobilieninvestments und mittlerweile haben sich schon 180 Leser meines Blogs und Newsletter registriert und erfolgreich investiert. Die Exporo AG ist ein Partner von mir und ich konnte einen tollen Willkommens-Bonus vereinbaren, mit dem du 100 € auf dein Erstinvestment erhältst und dir so selbst eine kleine Freude machen kannst. >> https://p.exporo.de/bonus100/?a_aid=63992

Hallo Christian,

vielen Dank für den ausführlichen Einblick. Eine Frage, warum hast du für den europäischen Anteil diese beiden ETF gewählt? Bei dem „Small“ handelt es sich nicht wirklich um Small Caps, sondern um die 200 kleinsten Aktien des Euro Stoxx 600. Beides zusammen bekommst du ebenfalls bei iSares mit der WKN 263530, ausschüttend und dauerhaft steuereinfach. Nur so als Tipp 😉

Hi Berti,

vielen Dank für deine Anmerkung.

Als ich damals das ETF Portfolio zusammengestellt habe, war mir das „Small“ eigentlich small genug 🙂 Aus meiner damaligen Interpretation. Nun bin ich schlauer. Jetzt ziehe ich meinen Plan (den ETF Sparplan mindestens 3 Jahre laufen zu lassen) erst mal bis zum Ende durch.

Natürlich beinhaltet der 263530 beide ETFs, was damals auf der Suche nach einem Euro SMALL und BIG durch Raster fiel.

Ja – steuereinfach ist gut und war auch ein weiterer Grund für ausschüttende ETFS (nachdem Kolja mir ein wenig Angst bei den Steuern von thesaurierenden gemacht hat.

(E)eine (T)ollen (F)reien Sonntag wünscht

Christian

Du hast wirklich einen ganz schönen Mischmasch an unterschiedlichsten Werten (Aktien, ETFs und P2P), wo nicht über eine zu geringe Diversifikation gemeckert werden kann. Ich bevorzuge auch eher ausschüttende Titel und versuche mir dadurch ein passives Einkommen aufzubauen. Zur Zeit habe ich nur einen einzigen ETF, aber ich investiere ja auch erst seit einem halben Jahr.

Ich glaube, dass aufgrund von Strategieveränderungen über die Jahre sich immer mehr verschiedene Aktien und ETFs ansammeln und sich dann ein Bild wie bei Dir ergibt. Ich finde es immer wieder motivierend zu sehen, was andere Menschen schon erreicht haben.

Wann hast Du angefangen zu investieren?

Hast Du irgendeinen bestimmten Plan oder Ziel, auf das Du mit Deiner Anlagestraegie hinarbeitest?

Sowas wie Finaanziell Frei mit XX oder monatliches passives Einkommen von XXXX€ pro Monat.

Schöne Grüße

Dominik

Hallo Dominik,

vielen Dank für deinen Beitrag. Schön dass ich dich ein wenig motivieren kann. So geht es mir auch immer, wenn ich andere sehe, die schon weiter sind.

Angefangen habe ich vor vier Jahren im Jahr 2012. Um die Zeit der Facebook IPO. Da habe ich erst mal wie Paris Hilton recht planlos eingekauft. Dabei habe ich eine Menge gelernt und auch erst mal Anfängerverluste verbuchen können. Lernen durch Schmerz. So richtig mit Strategie und Ziel investiere ich seit ca. 2,5 Jahre. Hierbei habe ich eine extrem hohe Sparquote. Da ich schon 38 bin, schaffe ich finanziell mit 30 zu sein nicht mehr 🙂

Mein Plan ist es so viel ich kann zu investieren, so das es fast schon weh tut. Manche Freunde finden das schon wenig übertrieben, doch es macht so einen Spaß, und die Erfolge kommen auch (schneller als geplant).

So sah mein Plan aus:

Jahr Dividende monatliches Einkommen

2015 340,00 € 28 €

2016 752,00 € 63 €

2017 1.164,00 € 97 €

2018 1.576,00 € 131 €

2019 1.988,00 € 166 €

2020 2.400,00 € 200 €

Dieses Jahr knacke ich schon 2017. Das Endziel ist finanziell freier zu werden so zwischen 400 und 700 Euro monatliches passives Einkommen. Das ferne Ziel liegt bei 400K, welches zwischen 1200 und 1600 Euro monatlich einbringt.

Ein wenig inspiriert von den 401K Plänen aus Amerika (https://www.justlanded.de/deutsch/Vereinigte-Staaten/Artikel/Jobs/Altersvorsorge-in-den-USA).

Einen erfolgreichen Sonntag wünscht dir

Christian

Die 401k Pläne sind echt super. In diesem Punkt bin ich total neidisch auf die Amerikaner.

Wenn ich sehe welche Möglichkeiten Norwegen oder die USA für die Altersvorsorge bieten, dann kommen mir bei unserem Rentensystem die Tränen.

Jedes Mal, wenn ich meine Lohnabrechnung kriege und den Rentenversicherungsbeitrag sehe, dann denk ich mir: „Das Geld ist weg.“

Hallo Christian,

sehr interessanter Artikel. Mir ist bei der Vielzahl an Aktien, ETFs etc. nur die Frage aufgekommen, ob du nicht sehr hohe Beträge an (Order-)Gebühren zahlst?

Allein der Aktiensparplan ist doch aus Sicht der Gebühren, die dabei anfallen, nicht wirklich rentabel, oder?

Viele Grüße

Christoph

Hallo Christoph,

vielen Dank für deine Frage.

Die Gebühren sind aus meiner Sicht im guten Bereich und liegen meist bei 1,5% des Kaufwertes. Beim Kauf eines Aktienanteils von 25 Euro zahle ich genau 37 Cent Gebühren. Bei den ETFs gestaltet sich das genau so, wobei ich für viele ETFs anfangs keine Gebühren bezahlt habe, da sie in einer Aktion bei Comdirect waren.

Ich habe diese Woche Target Corp. (856243) für 1200 Euro eingekauft (Tradegate Limit Order) und dafür 12,40 Euro Gebühren bezahlt. Hochskaliert auf die Aktien oder ETF Sparpläne würde ich bei einer Investition von 1200 Euro genau 18 Euro bezahlen. Das ist zwar teurer, dennoch die Bequemlichkeit wert. Denn es passiert alles automatisch, ich muss mich um nichts kümmern, auf gute Kurse warten, … und gerade dieses monatliche besparen werden nach einer gewissen Zeit zur Gewohnheit.

Bei den Sparplänen bin ich bei Comdirect (ETFs) und der Consorsbank (Aktien) und habe jeweils 1,5% Gebühren.

Einen gebührenfreien Sonntag 🙂 wünscht dir

Christian

Danke für die schnelle Antwort!

Bin selbst bei der DiBa, dort kaufe ich möglichst Anteile mit einem Gesamtwert von >500 €, da dann keine Gebühren anfallen (bei ETFs zumindest), Aktien handle ich aktuell (noch) nicht.

Arbeite mich gerade durch die Auxmoney-Artikel. Super informativ und interessant!

Deine Seite hat auf jeden Fall einen Platz in meinen Lesezeichen sicher!

Vielen Dank. Es steckt auch viel Herz und Mühe in der Seite. Doch mit der Zeit lohnt es sich. Es kommen die ersten Rückmeldungen, dass ich helfen und inspirieren konnte. Und das macht mich dann wieder zufrieden und glücklich.

Danke fürs Lesezeichen 🙂

Christian

Pingback: 100 Euro im Monat über? Dann kannst du einfach 100.000 Euro sparen! › selbst-schuld.com

Pingback: Finanzielle Freiheit: Investieren in Immobilien per Klick - 3 Beispiele › selbst-schuld.com

Pingback: Exporo Erfahrungen und Test - Mein Start ins Immobilien Crowdinvesting › selbst-schuld.com

Pingback: Depot Übersicht 2018 – Finanzielle Freiheit außer Kontrolle? › selbst-schuld.com